El peligro detrás de “Consigue dinero sin dejar tu coche”: préstamos encubiertos con intereses de hasta el 400%

Las asociaciones de consumidores denuncian que empresas como Flexiauto ofrecen créditos usurarios disfrazados de compraventas y alquileres

Dinero rápido y fácil. Sin avales ni garantías. Y, además, da igual si el beneficiario está en una lista de morosos. Todo a cambio de su coche, y ni eso: puede seguir usándolo mientras pague una pequeña cuota. Son las jugosas alternativas al tradicional empeño que empresas como Flexiauto ofrecen a sus clientes. Desde la asociación de usuarios financieros, Asufin, denuncian que estas alternativas de financiación fácil esconden un crédito usurario cuyos intereses pueden llegar hasta el 400%. Tribunales de toda España ya se han pronunciado en contra de estos productos financieros encubiertos, que esquivan con varios contratos sucesivos la normativa de préstamos.

“Hacen trampas de varias maneras”, explica Marisa Protomártir, abogada y asesora jurídica de Asufin: “En su publicidad hablan de préstamos sin avales, pero la realidad es que, cuando la gente lo solicita, el ‘sin avales’ se convierte en que tienes que venderle el coche a la empresa”. Los usuarios, desesperados por un dinero rápido y con pocos conocimientos jurídicos, acaban firmando dos contratos: uno de compraventa, con una opción de recompra para recuperar el coche, y otro de cesión —alquiler— del vehículo, para poder seguir usándolo a pesar de que, técnicamente, ya no les pertenece.

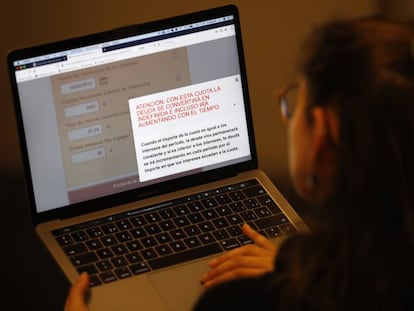

La clave es que tanto la compraventa como el alquiler son contratos simulados, que esconden la verdadera naturaleza del negocio: prestar dinero a intereses disparados sin tener que cumplir los requisitos que la ley impone a los créditos. Protomártir señala que la normativa obliga a las empresas que conceden créditos a la entrega de un folleto informativo, con el TAE —la Tasa Anual Equivalente, que refleja el interés real que se paga por un producto financiero—, un ejemplo de cuota o la duración del crédito. “Para no cumplir con la ley, las empresas disfrazan el préstamo de alquiler del coche”, apunta la jurista. Y, sobre todo, acaban obligando a los damnificados a pagar intereses muy por encima de los habituales y prohibidos expresamente por la Ley de Usura.

Javier —nombre ficticio— sufrió un contratiempo en 2018 que le dejó con una deuda de más de 6.000 euros. En Internet descubrió a la empresa Confiacar, que le prometía dinero rápido y fácil. Apurado, consiguió un préstamo de 2.500 euros a cambio de empeñar su coche, un Audi con un valor de más de 9.000 euros. Sin que nadie le explicase a qué estaba accediendo —y cuánto acabaría pagando por ese préstamo oculto—firmó dos contratos: uno de compraventa y otro de alquiler. Es decir, uno de préstamo en el que el precio de la compra no era más que el principal del crédito y otro por el que se articulaba el pago de los intereses. Acabó pagando más de 5.000 euros, o lo que es lo mismo, un interés de más del 100% por un préstamo de 2.500 euros.

En un momento de los dos años que Javier estuvo pagando la cuota de 250 euros mensuales que la empresa le cobraba por el alquiler de su coche —que ya no era suyo—, avisó de que ese mes no iba a poder pagar. “Me dijeron que no había ningún problema, que ya pagaría el siguiente”, cuenta. Cuál fue su sorpresa cuando, al salir de trabajar, fue a un lavacoches donde había dejado su vehículo y se encontró que una grúa se lo había llevado. Denunció, pero como el coche ya no constaba a su nombre, técnicamente no se lo habían sustraído. Acabó reclamando a la empresa a través de un despacho de abogados y llegó a un acuerdo por el que recuperó su coche, pero no todo el dinero que pagó de más.

Nulidad de los contratos

Una breve búsqueda de las razones sociales de algunas de estas empresas resulta en un reguero de decisiones judiciales que declaran la nulidad de pleno derecho de la compraventa y el alquiler, y que instan a las empresas a devolver las cantidades pagadas como intereses y volver a poner el vehículo a nombre de los afectados en la Dirección General de Tráfico. En una de ellas, dictada por la Audiencia Provincial de Madrid contra Flexiauto el 30 de diciembre de 2021, los jueces afirman exactamente lo que denuncian desde Asufin: “La venta del vehículo recibiendo un dinero es el préstamo, y el contrato de cesión de uso del mismo por un precio mensual, es la devolución del préstamo”.

En otra sentencia —esta dictada por la Audiencia Provincial de Ourense en noviembre de 2018— se recoge cómo un afectado recibió 3.200 euros de Gedescoche a la firma de estos contratos. A partir de ahí, los intereses se fueron acumulando, formándose una bola de nieve inasumible: “Al tiempo de la resolución”, señalan los jueces, “ya había abonado la cantidad de 4.558 euros, esto es, en un plazo de diecinueve meses había abonado el capital obtenido, además de 1.558 euros en concepto de intereses”. O, lo que es lo mismo, un tipo superior al 27%. A lo que el Tribunal añade: “Al propio tiempo y para recuperar el dominio de su vehículo el actor debía abonar además 3.357 euros, importe fijado como precio de recompra”. Y no se queda ahí: la cuenta del afectado “arrojaría un saldo deudor de 6.504 euros”. Es decir, más del 100% de interés.

Linares, del despacho Gavín & Linares, es la letrada que llevó el caso de Javier, y ya ha comenzado varias reclamaciones contra Flexiauto. Cuenta cómo los clientes que llegan a su despacho vienen desesperados y que estas empresas se aprovechan de sus necesidades apremiantes de dinero: “Hace un par de meses vino un chico con unas ojeras terribles. Se sentía perseguido”. “Los intereses del dinero inicial van aumentando y lo que pagas cada mes no es para cubrir el préstamo, sino para usar tu propio coche”, dice. Además, añade Protomártir, “si te niegas a pagar te pueden denunciar por haberte apropiado indebidamente del vehículo, que no está a tu nombre”.

Antonio Aynat, consejero delegado de Gedesco, matriz de Gedescoche, señala a este periódico que las condenas judiciales que recibió la compañía por estos contratos se corresponden con la época de la antigua dirección. “El modelo de contrato estaba mal y lo cambiamos”, afirma, y defiende que, aunque siga anunciado en su página web, Gedescoche ya no ofrece este tipo de financiación, dedicándose únicamente al renting. Desde Flexicar, la mayor empresa de compraventa de coches de España, defienden que, aunque este tipo de préstamos aparezca publicitado en su página web, se trata de una mera colaboración de posicionamiento con Flexiauto, empresa con la que ya no tienen ninguna relación.

El motor del negocio es la desesperación: “Captan a gente que no tiene capacidad de acceder a un microcrédito”, denuncia Linares, que cuenta que se ha encontrado con casos de personas que piden 200 euros para poder llegar a fin de mes, comprometiéndose a devolver 250 euros cuatro días después, cuando cobren su sueldo. “50 euros en cuatro días es un 25% de interés. En términos anuales están pagando un 4.000%”. Para alguien que está vetado de los cauces normales de financiación —o cuyas condiciones económicas no le hacen un cliente deseable—, estos créditos a cambio de su coche son una vía de salida desesperada: “Lo acaban vendiendo a estas empresas y, como lo necesitan para trabajar, intentan pagar como sea”, se lamenta la abogada.

Sigue toda la información de Economía y Negocios en Facebook y Twitter, o en nuestra newsletter semanal

Sobre la firma