La Reserva Federal apunta a septiembre para ejecutar su primer recorte de tipos

Powell reconoce que “bajar los tipos demasiado tarde podría dañar indebidamente la economía” estadounidense

La Reserva Federal ha optado por no dar sorpresas y ha decidido por unanimidad mantener los tipos de interés sin cambios en la horquilla del 5,25%-5,50% en su reunión de julio, aunque ha dejado la puerta abierta a una próxima bajada de los tipos. El comunicado de la Fed califica la inflación de Estados Unidos solo de “algo elevada” y constata que el aumento del empleo se ha “moderado” —ya no “se mantiene fuerte”— y el desempleo “ha subido, pero sigue siendo bajo”. “En los últimos meses, se han producido algunos avances hacia el objetivo de inflación del 2%” pero, no obstante, el Comité Federal de Mercado Abierto, encargado de fijar la política monetaria de la Fed, “no cree que sea apropiado reducir el rango objetivo hasta que haya adquirido mayor confianza en que la inflación se está moviendo de forma sostenible” hacia ese objetivo.

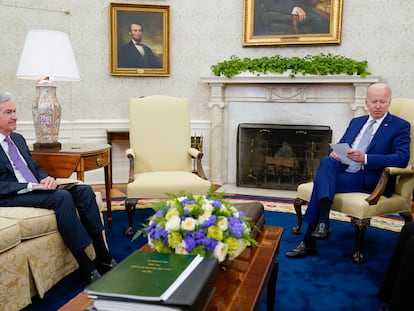

En su comparecencia ante la prensa, el presidente de la Fed, Jerome Powell —que se ha felicitado por el control de la inflación, “las lecturas del segundo trimestre han reforzado nuestra confianza”—, ha apuntado discretamente a septiembre. “Los próximos pasos dependerán de la evolución económica. El sentimiento del comité se está aproximando al de una bajada de tipos. El recorte podría estar sobre la mesa en la reunión de septiembre”, ha adelantado. “Si la economía sigue mostrando solidez, los tipos se mantendrán en los niveles necesarios; si el mercado laboral da muestras de debilidad de forma inesperada, estamos listos para responder. Bajar los tipos demasiado tarde podría dañar de forma indebida la economía”, el argumento que esgrimen los demócratas para pedir que se relajen cuanto antes. Powell explicó por qué no se adelantan las rebajas: “Nos estamos acercando al punto” en el que un recorte se justifique, pero “no estamos del todo en ese punto”. “Solo es cuestión de ver más datos buenos”, ha subrayado. Sus comentarios han sido bien recibidos con alzas en la renta variable, con el índice S&P 500 registrando una subida del 2%.

Hay algo de división de opiniones entre los analistas, no tanto en lo relativo al calendario (septiembre es la gran apuesta) sino al recorte: un cuarto de punto porcentual, como espera la gran mayoría, o uno más agresivo de medio punto porcentual, una alternativa poco probable, según apuntaba la herramienta FedWatch de CME Group. Un recorte de 50 puntos básicos requeriría probablemente pruebas de que la economía se está desacelerando más rápido de lo previsto. Casi nadie esperaba el anuncio de una rebaja de un cuarto de punto este miércoles. La Fed ha mantenido desde julio de 2023 su tasa de referencia entre el 5,25% y el 5,5%, la más alta en 23 años, a la espera de un enfriamiento sostenido de la inflación en Estados Unidos. Con los precios aparentemente bajo control —el IPC subió en junio el 3% interanual, frente a más del 9% hace dos años—, ha puesto énfasis en la otra parte de su doble mandato: el máximo empleo. Los datos del mercado laboral de junio superaron ligeramente las expectativas de crecimiento, aunque el paro ascendió al 4,1%. El banco central confirmó a mediados de julio el enfriamiento económico, lo que en la práctica apuntaló septiembre en su calendario para un primer recorte.

David Solomon, director ejecutivo de Goldman Sachs, sostenía que uno o dos recortes de tasas este año parecían cada vez más probables, después de predecir hace solo dos meses que en 2024 permanecerían sin cambios. En ese frente, los próximos dos meses serán cruciales, incluido el informe de empleo de la próxima semana y las turbulencias del ciclo electoral. La evidencia de debilidad material “puede traer nuevas preguntas sobre el aterrizaje suave y si la Fed perdió la oportunidad de haber recortado en julio”, apuntaba también en vísperas de la reunión George Catrambone, jefe de renta fija de DWS America. El intervalo más largo entre las reuniones de julio y septiembre —se celebrará los días 17 y 18— añade asimismo incógnitas. En el mismo sentido, el Nobel de Economía Paul Krugman señalaba el lunes en la red social X (antes Twitter): “El águila ha aterrizado suavemente. La inflación subyacente medida por la Reserva Federal de Nueva York se sitúa ahora en el 2,06%. La Reserva Federal debería recortar los tipos ahora, ahora, ahora”.

La rentabilidad de los bonos del Tesoro de EE UU ha subido por tercer mes consecutivo, y ahora dan, según apuntan desde el mercado, plenamente por descontados al menos dos recortes de tasas de un cuarto de punto este año, por encima de lo manifestado por los responsables de la política monetaria.

“Es justo decir que si el empleo muestra más signos de enfriamiento, eso significa que la economía está en peor forma y hará que la Fed recorte más”, dijo Jack McIntyre, gestor de cartera de Brandywine Global Investment Management. “Lo que no sabemos es qué tipo de ciclo de recortes será”. En anteriores ocasiones, la Fed comenzó los ciclos de relajación de la política monetaria con recortes de medio punto tras la burbuja de las puntocom en 2001 y la crisis financiera de 2007.

La semana pasada el expresidente de la Fed de Nueva York, William Dudley, y Mohamed El-Erian afirmaron en sendas tribunas en Bloomberg que la Fed corre el riesgo de cometer un error al mantener las tasas demasiado altas durante demasiado tiempo. Dudley incluso pidió un movimiento en la reunión de esta semana. En el sentido contrario, los datos disponibles “eliminan la urgencia de que la Fed tenga que actuar”, declaró a Bloomberg Television Michelle Girard, responsable del mercado de EE UU en Natwest Markets. “La Fed no quiere parecer presa del pánico”.

Proyección política en vísperas de las elecciones

Entre los que ya dan por descontado el alza de septiembre, está Gilles Moëc, economista jefe en la gestora francesa AXA IM, que da una “probabilidad del 105%” a que la Fed opte por ese movimiento. “Es la trayectoria de la Fed para 2025 la que es más incierta dados los posibles resultados macroeconómicos radicalmente diferentes de las elecciones presidenciales estadounidenses. Pero aún es pronto. No estamos preparados para un debate intensivo en economía. Kamala Harris tiene que distanciarse del mandato de Biden en ese frente dado que la opinión pública se centra en la inflación”, añadía en su previsión Moëc.

La proyección política de los movimientos de la Fed cobra mayor relieve en año electoral. Tres senadores demócratas, encabezados por la progresista Elizabeth Warren, han instado al banco central a actuar con mayor rapidez. En una carta dirigida este martes a Powell, los legisladores afirmaban que evitar un recorte ahora supondría ceder a los llamamientos de algunos republicanos para que se abstengan de tomar una medida de este tipo antes de las elecciones de noviembre. “Siga los datos”, pedían los políticos, en alusión a la caída del índice de gastos de consumo personal, el indicador de inflación preferido de la Fed, así como el aumento del desempleo y la ralentización de la mejora salarial, capaces de “borrar los logros económicos posteriores a la pandemia”. La primera reacción de los demócratas al anuncio de la Fed de este miércoles raya en la decepción.

Una posible rebaja de tipos en septiembre sería para los republicanos un movimiento político destinado a ayudar a los demócratas. Donald Trump dijo recientemente a Bloomberg Businessweek que la Fed era consciente de que recortar los tipos antes de las elecciones era “algo que saben que no deberían hacer”. La inflación es una de las principales bazas electorales de los republicanos para atacar a Biden, junto con la gestión de la frontera. El temor a que una posible victoria de Trump en noviembre amenace la independencia de la Fed, así como las turbulencias de la campaña electoral, complican el escenario.

Sigue toda la información de Economía y Negocios en Facebook y X, o en nuestra newsletter semanal

Tu suscripción se está usando en otro dispositivo

¿Quieres añadir otro usuario a tu suscripción?

Si continúas leyendo en este dispositivo, no se podrá leer en el otro.

FlechaTu suscripción se está usando en otro dispositivo y solo puedes acceder a EL PAÍS desde un dispositivo a la vez.

Si quieres compartir tu cuenta, cambia tu suscripción a la modalidad Premium, así podrás añadir otro usuario. Cada uno accederá con su propia cuenta de email, lo que os permitirá personalizar vuestra experiencia en EL PAÍS.

En el caso de no saber quién está usando tu cuenta, te recomendamos cambiar tu contraseña aquí.

Si decides continuar compartiendo tu cuenta, este mensaje se mostrará en tu dispositivo y en el de la otra persona que está usando tu cuenta de forma indefinida, afectando a tu experiencia de lectura. Puedes consultar aquí los términos y condiciones de la suscripción digital.