El Supremo abre la vía a que las empresas indemnicen a sus accionistas si sus cuentas anuales no son correctas

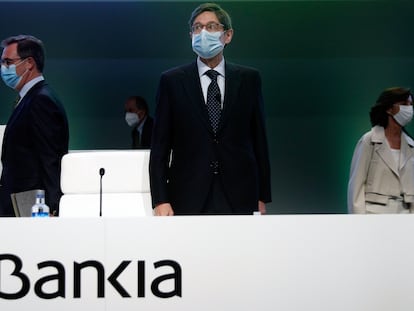

El Alto Tribunal obliga a Bankia devolver el dinero a dos inversores que compraron títulos dos días antes de que la entidad reformulase sus cuentas, en 2012

El Tribunal Supremo ha consagrado una nueva vía para que los inversores que compran acciones en Bolsa recuperen su inversión si las cuentas de la empresa cotizada no reflejaban su imagen fiel. Lo ha hecho en una sentencia sobre Bankia, pero el principio es aplicable a cualquier otra empresa cuya cotización caiga tras presentar unas cuentas incorrectas. Según la base de datos del Centro de Documentación Judicial del Consejo General del Poder Judicial, es la primera vez que el Supremo dicta una sentencia amparándose en esa vía regulada en el artículo 35 ter de la ley del Mercado de Valores. Fuentes jurídicas consultadas explican que esta sentencia no crea jurisprudencia porque para ello es necesario una reiteración de fallos en el mismo sentido.

La reciente sentencia, fechada el pasado 5 de noviembre, se ha dictado a favor de dos accionistas de Bankia que invirtieron 10.018 euros en títulos del banco el 23 de mayo de 2012, dos días antes de que la entidad reformulara sus cuentas. Después, perdieron casi todo. En contra de lo dictado por el juzgado de primera instancia de Valencia y de la Audiencia Provincial, el alto tribunal considera que los administradores de Bankia “son responsables de todos los daños y perjuicios que hubiesen ocasionado a los titulares de los valores como consecuencia de que la información no proporcione una imagen fiel del emisor”.

Fuentes de CaixaBank apuntan que esta sentencia solo podría afectar a una treintena de casos abiertos de Bankia porque para el resto ya ha prescrito la posibilidad de reclamar. También indican que todos estos litigios están provisionados.

Hasta ahora, solo el mercado primario

Hasta ahora, la mayor parte de las demandas de inversores, en casos como las preferentes, la salida a Bolsa de Bankia, las ampliaciones de capital, los bonos garantizados por Lehman o los títulos convertibles en acciones de entidades como Santander o Popular se han basado en la nulidad del consentimiento, esto es, en que las entidades que colocaban las acciones o demás títulos no habían explicado suficientemente los riesgos y, por tanto, el consentimiento de los ahorradores estaba viciado, era nulo.

Eso, sin embargo, solo era aplicable en el mercado primario, esto es, en las colocaciones directas a inversores, pero no cubría los casos en que la compra de acciones se hacía en el mercado secundario (en Bolsa, en el caso de las acciones). Varias sentencias del Supremo habían rechazado indemnizaciones de inversores que apelaron a la nulidad de su consentimiento tras haber comprado en Bolsa, entre ellas, por ejemplo, una de 2019 ante una demanda de la firma Alforque, y la más reciente, de octubre pasado, por una demanda de un inversor particular.

En junio pasado, el Supremo ya reconoció a un inversor el derecho a ser resarcido tras comprar acciones de Bankia no en la oferta pública de suscripción sino en Bolsa, apelando a que la responsabilidad por el folleto de emisión se extendía por un plazo de 12 meses, como publicó Cinco Días.

En 2019 hubo otro fallo en que se obligó a Bankia a indemnizar a una empresa por información no veraz, pero como consecuencia de un canje de preferentes y deuda subordinada en acciones y aplicando el Código Civil. Ahora, la sentencia del Supremo recién publicada va más allá y consagra que los inversores que hayan comprado en Bolsa tienen derecho a ser indemnizados por los daños y perjuicios sufridos por el hecho de que la empresa haya publicado informes anuales y semestrales que no reflejen la imagen fiel.

Tres años para reclamar

En la nueva sentencia del Supremo, se aplican los apartados 1 y 2 del artículo 35 ter de la Ley del Mercado de Valores (que se corresponde con el artículo 124 del texto refundido de dicha ley), el cual atribuye a las empresas emisoras de valores y sus administradores la responsabilidad sobre los datos contenidos en el informe financiero anual y el informe de gestión. También se reconoce la legitimidad para reclamar “a los titulares de valores de la entidad emisora, que hubieren sufrido perjuicios económicos como consecuencia de que su contenido no proporcionara la imagen fiel del patrimonio, de la situación financiera y de los resultados del emisor”.

El Supremo recuerda que los afectados tienen tres años para reclamar, por esta legislación, por lo que su demanda no había prescrito, como se sostuvo en las sentencias precedentes.

Aunque la ley establece esa responsabilidad, el recurso de los inversores señalaba que había jurisprudencia contradictoria por parte de las Audiencias Provinciales a la hora de aplicar el artículo 35 ter de la ley del Mercado de Valores. En tribunales inferiores hay cientos de casos en que se ha aplicado dicho artículo, no solo en relación con Bankia, sino también con otras entidades como Banco Popular (absorbido luego por Santander), Banco de Valencia o la CAM. Para todos ellos esta sentencia puede suponer un importante precedente.

En su fallo, el alto tribunal es duro en las críticas a la sentencia de la Audiencia que sostuvo que para el 23 de mayo de 2012 los inversores ya podían haber conocido la mala situación de Bankia por abundantes informaciones que se estaban publicando. “El conocimiento de los problemas o dudas sobre la solvencia de Bankia que menciona la Audiencia, con única referencia a la solicitud del 21 de noviembre de 2011 para que interviniera el Banco de España, no implica ni supone que se conociera que la información regulada suministrada por Bankia fuera una información falseada, algo de lo que no se tuvo noticia cierta hasta el 25 de mayo de 2012, dos días después de que los recurrentes adquirieran las acciones, siendo entonces cuando quedaron al descubierto las graves inexactitudes de las cuentas formuladas el 28 de marzo” por el equipo de Rodrigo Rato, “que no reflejaban la imagen fiel del patrimonio de Bankia”. La reformulación la llevó a cabo José Ignacio Goirigolzarri y su equipo gestor.

Hundimiento de las acciones de Bankia

Añade, para contradecir a la Audiencia, que si ya hubiera sido conocido por el mercado la mala situación de Bankia, “el precio de las acciones no hubiera sido el que pagaron por ellas los recurrentes, sino otro muy inferior”. Los 10.018,10 euros invertidos se convirtieron en 826,30 tras la intervención del fondo de rescate, el FROB, que pasó el valor nominal de las acciones de un euro a un céntimo de euro para que los inversores afrontaran, en parte, las enormes pérdidas de Bankia. El Supremo estima los recursos de los inversores y condena a Bankia a pagar 9.191,8 euros, más los intereses legales, y le condena a pagar los costes de primera instancia.

La sentencia abre la posibilidad, por tanto, de demandas e indemnizaciones de empresas que han informado mal al mercado sobre sus cuentas de resultados y no solo en el folleto. Para el caso de Bankia (ahora integrada en CaixaBank) puede tener incidencia en demandas que ya se estén tramitando y no tengan un pronunciamiento firme, pero no abre la puerta a nuevas demandas porque ya habrá prescrito la responsabilidad, al haber transcurrido el plazo para reclamar los daños y perjuicios.

Bankia y su matriz BFA destinaron 1.885 millones a compensar a inversores minoristas que compraron acciones en la oferta pública de suscripción (OPS) de la salida a Bolsa, dada la avalancha de demandas recibidas, con lo que cubrieron ese riesgo. Sin embargo, fueron muchos menos los casos de demandas de inversores que compraron en Bolsa, en el mercado secundario. “Al 31 de diciembre de 2020, existen vigentes un total de 164 procedimientos civiles en materia de acciones derivadas de la OPS y de compras posteriores”, indicaba Bankia en sus cuentas anuales de 2020. El riesgo, por tanto, no es relevante y CaixaBank lo acota en la actualidad a una treintena de casos.

Es posible que por esta vía hubieran prosperado reclamaciones de accionistas en otros casos como Abengoa o Dia. Incluso podría ser un precedente para la caída del Banco Popular, que acabó adquirido por el Santander.

Sobre la firma