Estructura territorial de oficinas del sector bancario español, competencia e integraciones

Las entidades con mayor vinculación territorial serán un importante contrapeso a la concentración bancaria

Los anuncios de integraciones en el sector bancario español, la más avanzada de Caixabank-Bankia o las más reciente de Unicaja-Liberbank, así como otras operaciones similares en Italia y otros países de nuestro entorno, ha puesto uno de los focos de atención en analizar cómo puede afectar a la competencia la estructura territorial bancaria resultante. Especialmente relevante es el análisis que se debe realizar en términos de oficinas, ya que el racional de las operaciones de fusiones dentro de un mismo país se basa principalmente en la generación de sinergias de costes.

Es cierto que, como cualquier otra operación de integración, la fusión de Bankia en Caixabank incrementará el grado de concentración en España. Los tres primeros actores acumularán una cuota de mercado que superará el 60% en términos de activos, o de negocio bancario minorista, y algo más del 50% en términos de red de oficinas. Esas cuotas eran, respectivamente, del 53% en activos y del 42% en oficinas previamente, por lo que la integración incrementará en torno al 15% el grado de concentración, medido por la cuota de las tres mayores entidades.

En primer lugar, hay que tener en cuenta que tanto la digitalización como una regulación en los servicios de pagos, que trata de fomentar una mayor competencia, facilitan la prestación de una amplia gama de servicios financieros por parte de nuevos competidores no bancarios, por lo que las oficinas pierden parte de su valor tradicional como punto de contacto.

Sin embargo, la red de oficinas todavía presenta hoy día algún valor a la hora de analizar la distribución geográfica en el ámbito bancario, así como el poder de mercado por parte de las entidades de crédito o grado de competencia. En este sentido, hay que tener en cuenta una peculiar característica de dicha red en España, que matiza a la baja el posible “efecto dañino” de las operaciones de concentración entre las entidades de mayor dimensión como es el importante papel que en los ámbitos territoriales más acotados (comunidades autónomas, regiones o provincias) juegan los otros dos tipos de entidades de crédito presentes en el sistema bancario español: los cinco bancos procedentes de las antiguas cajas de ahorro y las cooperativas de crédito.

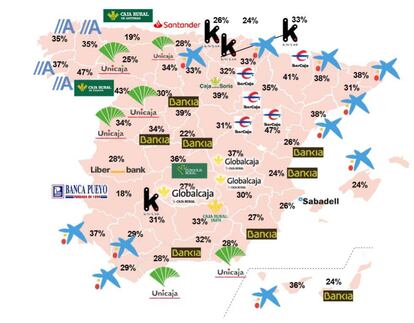

Ambos grupos, a los que podríamos definir como banca de proximidad, presentan una implantación con un marcado carácter territorial y reconocimiento de marca, con una muy reducida presencia y cuota a nivel nacional, pero muy importante en los territorios de influencia, ayudando a mantener una elevada rivalidad competitiva, tal y como se muestra el siguiente gráfico.

Cuota de mercado por oficinas del líder de la provincia (2019)

Al respecto, cabe reseñar que la mayor entidad española por activos y unas de las mayores a nivel europeo al cierre de 2019, Santander, era líder tan sólo en una de las 50 provincias españolas. En esta misma línea, cabe señalar que el liderazgo de Sabadell en Alicante es consecuencia de la integración de la antigua Caja de Ahorros del Mediterráneo.

En todas las provincias restantes, la entidad líder es o bien la resultante de integraciones de cajas de ahorros, o bien una cooperativa de crédito, mejor conocidas en sus territorios de implantación como cajas rurales.

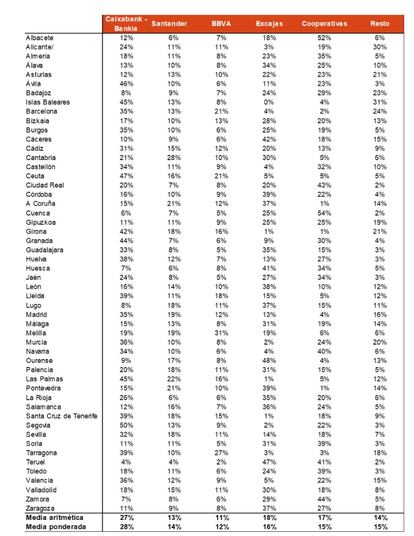

Como complemento a esta gráfica, a continuación, una tabla que ilustra el peso que en cada una de las 50 provincias españolas tienen los dos mencionados tipos de entidades territoriales, comparado con el que ostentan las tres entidades de mayor dimensión en el ámbito nacional o global.

Cuota de mercado en términos de oficinas por provincias

La cuota de mercado que presentan las antiguas cajas de ahorros y las cooperativas de crédito o cajas rurales en provincias menos pobladas se traduce en que su cuota de presencia por provincias es más elevada en términos simples (18% excajas y 17% las cooperativas), que en términos ponderados por población (16% excajas y 15% cooperativas). Aun así, dichos pesos son significativos, tan elevados como los dos primeros bancos a nivel nacional, y apuntan al importante papel que juegan como contrapeso del previsible aumento de concentración entre entidades más grandes.

Por lo tanto, aunque es cierto que, en términos nacionales e incluso en algunas regiones, se va a producir un aumento de la concentración bancaria que arrastrará un mayor poder de mercado para las entidades integradas, también es cierto el importante papel de contrapeso de los dos tipos de entidades con mayor vinculación territorial histórica, los bancos procedentes de las antiguas cajas de ahorros y las cooperativas de crédito. En agregado, la banca de proximidad acumula en torno al 30% de las cuotas de mercado, si bien es cierto que en los territorios menos poblados.