Imperial pide permiso para mejorar su OPA por Altadis si surge un competidor

La británica convoca a sus accionistas para que la junta apruebe la oferta el 13 de agosto

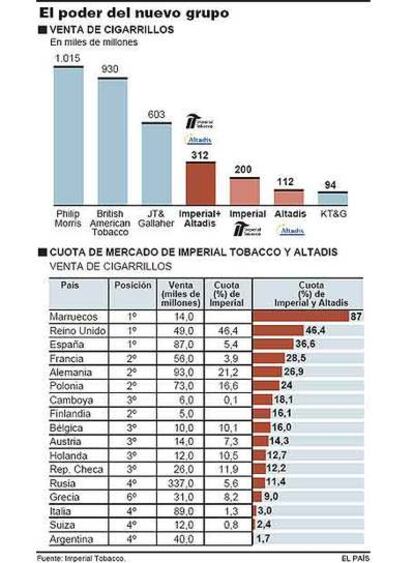

Imperial Tobacco confía en que los fondos de inversión de CVC no mejoren su oferta de 12.600 millones por el 100% de Altadis, pero más vale estar preparado. La firma británica ha pedido a sus accionistas que en la junta del 13 de agosto la autoricen a mejorar el precio de 50 euros por acción si surge una oferta competidora. Imperial excluirá a Altadis de Bolsa en cuanto pueda y cambiará su ejercicio fiscal para que termine en marzo. La británica deja la puerta abierta a que sean más de tres los consejeros de Altadis que incorpore a su consejo.

Comolli gana 6,66 millones con opciones y acciones, y Vázquez, otros 4,6 millones

La compradora planea excluir de Bolsa a la firma hispanofrancesa lo antes posible

Los accionistas de Imperial Tobacco tienen una cita decisiva en el hotel Marriott de Bristol (Reino Unido) a las dos y media de la tarde, hora local, del lunes 13 de agosto. Ahí es donde se celebrará la junta de accionistas que deberá aprobar el lanzamiento de la oferta pública de adquisición (OPA) sobre Altadis.

El consejo de Imperial ha pedido a sus accionistas no sólo que aprueben la operación tal y como está diseñada, sino también cualquier "revisión de la misma aprobada por el consejo (o por una comisión), incluyendo, sin limitación alguna, [una revisión efectuada] tras una oferta mejorada por Altadis hecha por una tercera parte", según figura en la convocatoria. Para que la propuesta sea aprobada, se necesita el 75% de los votos representados en la junta.

Fuentes de CVC, que ha estudiado pujar por Altadis, dijeron ayer que ahora mismo analizan todas las posibilidades, pero que esperarán a que entre en vigor la nueva ley de OPA y que será a partir de septiembre cuando tomen una decisión.

Si logra el respaldo de la junta, el consejo de Imperial tendrá las manos libres para replicar ante una posible oferta competidora de CVC u otro rival.

Imperial ha tenido muy en cuenta que las fusiones las pactan las personas. Además del mando sobre los negocios de cigarros y logística reservado para Antonio Vázquez, actual consejero delegado de Altadis, Imperial ha ofrecido al presidente, Jean-Dominique Comolli, no sólo el puesto de vicepresidente no ejecutivo del nuevo grupo, sino también un contrato de consultoría, según consta en la documentación que acompaña la convocatoria de la junta.

Junto a Vázquez y Comolli, un tercer consejero de Altadis se sentará en el consejo de Imperial. La británica señala, además, que "otros consejeros de Altadis podrían, en determinadas circunstancias, ser invitados a incorporarse al consejo de Imperial como consejeros no ejecutivos".

Imperial se ha comprometido, además, a respetar los acuerdos de retribución e incentivos de Altadis. Bajo dichos acuerdos, el presidente, Comolli, tiene 185.000 opciones sobre acciones a 23,44 euros y 35.000 acciones gratuitas, lo que le genera unas ganancias de 6,66 millones a un precio de 50 euros por acción. Vázquez tiene plusvalías latentes de 4,6 millones en 70.000 opciones y 55.000 acciones gratuitas.

En total, a 31 de diciembre de 2006 quedaban pendientes de ejercicio 3,45 millones de opciones con una plusvalía latente de 91,7 millones a repartir entre centenares de empleados, contando Comolli y Vázquez. Además, la empresa ha adjudicado 851.600 acciones gratuitas (incluidas las del presidente y el consejero delegado) valoradas en 42,58 millones. Los incentivos en opciones y acciones pendientes a cierre de año valorados a 50 euros por acción del conjunto de la plantilla suman, pues, unos 134 millones.

Imperial pretende excluir de Bolsa a Altadis "tan pronto como sea posible". Confía para ello en estrenar la nueva normativa de OPA que permite obligar a una venta forzosa cuando se supere el 90% de aceptación. Si no se alcanza ese umbral, Altadis convocará una junta en tres meses para aprobar la exclusión de Imperial y tratará de hacerse con el 100% amortizando el capital de los minoritarios.

Imperial también prevé cambiar el ejercicio fiscal de Altadis para que vaya de 1 de abril a 31 de marzo, como el suyo. La británica refinanciará la deuda de la hispanofrancesa y no se compromete a mantener la política de dividendos de su futura filial.