La deuda mexicana, la nueva consentida de Wall Street

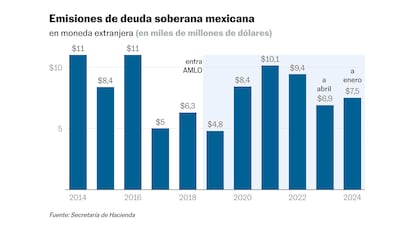

La narrativa del ‘nearshoring’, la fortaleza del tipo de cambio y la expansión económica convencen a los mercados internacionales, que respaldan una emisión histórica: los 7.500 millones de dólares colocados esta semana superan el total de deuda emitida durante los 12 meses de años recientes

La reciente emisión de bonos de deuda mexicana en mercados internacionales, “la colocación más grande en su historia reciente” según el Gobierno, fue recibida con tal apetito por Wall Street que se demandó el triple del monto ofertado. Esto, a pesar de las críticas al Gobierno de Andrés Manuel López Obrador por proteger el monopolio del Estado en el sector energético y buscar confrontamientos con su principal socio comercial en materia de agricultura. La narrativa del nearshoring, la fortaleza del tipo de cambio y la sorprendente expansión económica abonaron para que el país pagara tasas relativamente bajas.

México colocó el martes 7.500 millones de dólares en deuda, convirtiéndose en el país que más deuda tiene circulando en mercados internacionales entre aquellos con una calificación BBB, como lo son Italia, Perú, Chipre, Hungría e Indonesia. La Secretaría de Hacienda salió al mercado en el primer día hábil del año, como se ha vuelto costumbre en México desde hace diez años, para mandar un mensaje de fortaleza fiscal y económica, así como para adelantarse a la competencia.

Para medir la dimensión de la apabullante colocación de papel soberano de este mes basta con comparar cifras. Los 7.500 millones de dólares de esta primera semana del mes superan al monto total de deuda emitida durante los 12 meses de años recientes. Es más que los 5 millones de 2016 y casi el doble que los 4,8 del 2019. El momento dulce que vive la economía mexicana está representado en una frase que corre por el parqué de Wall Street: “México es la consentida de los mercados”.

Desde el exterior, legisladores y analistas han expresado su descontento con la legislación impulsada por López Obrador que garantiza un monopolio para las empresas del Estado en el sector energético, considerado como proteccionista y en violación al acuerdo comercial con Estados Unidos y Canadá, el TMEC. Además, la insistencia del mandatario por prohibir el maíz transgénico importado desde EE UU ha generado fricciones entre los socios comerciales. Pero la narrativa de un México como país que lo tiene todo para capturar la inversión extranjera en los próximos años se impuso, considera Luis Gonzali, matemático y estratega financiero en Franklin Templeton en Ciudad de México.

“El 2023 lo empezamos con un riesgo país más alto”, dice Gonzali, en referencia a los 130 puntos base que marcaban los swaps de incumplimiento crediticio (CDS por sus siglas en inglés). Estos ahora cotizan cercano a los 90 puntos base. “Esto tiene que ver con varios factores. Entre ellos, que crecimos más que el año pasado, el hecho que se fortaleciera tanto el tipo de cambio, lo que hace más fácil pagar una deuda en dólares, y la narrativa que hay ahora en México en torno al nearshoring, la narrativa de que México tiene ahí una economía resiliente, está mejorando”.

Esta reducción en la prima de riesgo del país hace que este momento sea óptimo para salir a emitir deuda nueva y las tasas negociadas por Hacienda lo reflejan. 1.000 millones de dólares se colocaron a cinco años a una tasa de 5,07%, 37 puntos básicos más barato que en enero de 2023, según la dependencia. 4.000 millones de dólares se colocaron a 12 años a 6,09%, 30 puntos básicos más barato que hace un año, y 2.500 millones de dólares a 30 años que pagarán una tasa de 6,45%, solo 11 puntos básicos más caro que los bonos emitidos en abril del año pasado. “La deuda se ha encarecido en todo el mundo”, explica Gonzali, derivado del incremento de las tasas de interés por bancos centrales para contener la alta inflación, “pero para México estas tasas son buenas”.

El subsecretario de Hacienda y Crédito Público, Gabriel Yorio, publicó el miércoles en redes sociales que con esta emisión, el nivel de deuda es inferior a 48% del Producto Interno Bruto (PIB). Sin embargo, esto implica un incremento considerable, anunciado desde septiembre, cuando Hacienda presentó ante el Congreso su presupuesto para 2024. El déficit presupuestario es de casi 1,7 billones de pesos, equivalente al 4,9% del Producto Interno Bruto (PIB), un nivel no visto desde 1989. Los recursos se destinarán, mayoritariamente, a concluir los proyectos de infraestructura emblemáticos de López Obrador, así como a incrementar el gasto social a un nivel “sin precedentes” de 12,8% del PIB.

La emisión que realizamos ayer desde @Hacienda_Mexico es muy importante por varias razones:

— Gabriel Yorio (@GabrielYorio) January 3, 2024

🔸Tuvo una demanda sin precedentes de 21 mil millones, demostrando la confianza global en México.

🔸Logramos tasas más bajas gracias a una percepción positiva de nuestra economía que…

“Seguimos emitiendo deuda, hay apetito, la calificación crediticia sigue estable y los fundamentales de la economía siguen bien”, dice Gonzali, “pero todos los ojos van a estar puestos en el presupuesto del siguiente año”. En junio, México acudirá a las urnas a elegir a una nueva presidenta. “Llevamos dos años con déficits altos y por suerte hemos tenido un tipo de cambio y un crecimiento favorables, pero no podemos estar a merced de que esto continúe. Creo que una discusión hacia adelante va a ser este la nueva administración: ¿Cuál va a ser su tratamiento del endeudamiento?”

Suscríbase aquí a la newsletter de EL PAÍS México y reciba todas las claves informativas de la actualidad de este país

Sobre la firma