Cómo puede aprovechar el inversor los movimientos de autocartera de las empresas

Las cotizadas aplican los movimientos con acciones propias a múltiples usos con un impacto en el precio de las acciones

A las empresas cotizadas se les permite tener hasta un 10% de su capital en acciones propias, lo que se conoce como autocartera. ¿Es bueno? Pues depende del uso que haga de ella. Tener autocartera es como una navaja multiusos y sirve para muchas cosas: intervenir con ellas en la formación de precios, normalmente para dar liquidez al valor; servir para retribuir a los directivos de la compañía; regalarlas a los inversores; retribuir de forma indirecta al accionista mediante su amortización y, por último, servir para operaciones financieras como los bonos canjeables donde el bonista recibirá acciones de la autocartera.

Javier del Amo, director del Máster en Bolsa y Mercados Financieros del IEB, indica que “al recomprar las acciones, se reduce el número de ellas en circulación y su valor se incrementa a los poseedores de las acciones restantes. Sería el efecto contrario a la dilución. Esta estrategia tiene mucho sentido con los tipos de interés históricamente bajos, dado que muchas compañías se encuentran ante la tesitura de invertir su liquidez por la cual no van a recibir ninguna remuneración y, sin embargo, comprando sus propias acciones consiguen una mayor rentabilidad directa e indirectamente”, explica.

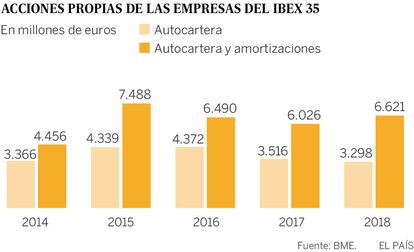

El Servicio de Estudios de Bolsas y Mercados Españoles (BME) ha elaborado un informe de la autocartera de las empresas del índice Ibex 35 que firma Amelia Sánchez y en el que indica que la autocartera de las empresas aumentó ligeramente al cierre de 2018 frente a 2017, pasando del 0,62% del capital emitido total al 0,7%. Y las cifras no son pequeñas. Sumando el valor de mercado de las acciones propias en cartera más las amortizaciones realizadas por estas empresas durante el año alcanzaba en diciembre pasado los 6.621 millones de euros, un 9,9% más que en 2017. Una práctica muy utilizada por las compañías del Ibex 35 ya que 30 de ellas tenían acciones propias.

Entre las bondades indiscutibles del uso de la autocartera está su amortización, muy utilizada en Estados Unidos como forma de concentrar el beneficio de la empresa y esperar subidas del precio del valor. Ahora bien, surge la duda de si resulta más interesante pagar un dividendo o recomprar acciones. Aquí los analistas consultados no se ponen de acuerdo. Luis Benguerel, consejero de Anattea Gestión SGIIC, es partidario del pago del dividendo porque lo cobra todo el mundo, “mientras que con la recompra siempre resulta más discutible beneficiar al inversor”. Sin embargo, Javier Amo explica que “los dividendos conllevan una retención en el momento de obtenerlos mientras que la recompra generaría mayor valor de las acciones, lo que permite posponer la tributación hasta el momento de la venta de la acción”. En los casos de Iberdrola, ACS, Ferrovial y Repsol esta amortización que supone la reducción de capital busca contrarrestar el aumento de acciones de los dividendos opcionales (los que se cobran en títulos o en metálico).

Desde Iberdrola comentan que “el compromiso de la compañía es mantener invariable su número de acciones, que asciende a 6.240 millones. Es complicado saber el número de acciones que hay que amortizar hasta saber cuántos accionistas han optado por cobrar el dividendo en acciones y también por la subida que realizamos en este pago. Una vez conocido el número de acciones que se ha incrementado, las compramos y las amortizamos para mantener esta cifra y evitar la dilución”.

Impulsar la liquidez del valor en Bolsa y su frecuencia de cotización es una de las posibilidades más controvertidas de la autocartera. Eso sí, existe un régimen legal muy concreto para evitar situaciones de abuso de mercado que pudieran desvirtuar la formación de precios y siempre se debe comunicar al supervisor. Luis Benguerel ejerció durante años de cuidador de valor utilizando la autocartera de la compañía. En su opinión, esta herramienta debe usarse para dar liquidez a la cotización, estando siempre en segunda o tercera posición en las órdenes para no forzar subidas o caídas en el precio. “Normalmente, los cuidadores con autocartera se notan mucho en los valores grandes, aunque el gran problema es que el cuidador esté comprando en un valor estrecho y provoque una subida de la acción importante. Luego viene el problema de vender porque no hay nadie que compre”. Y añade: “Ahora estos cuidadores gestionan la autocartera apoyados en robots financieros que ponen papel o dinero a determinados precios”.

La operativa de autocartera de las sociedades cotizadas está sujeta a un régimen estricto de comunicaciones a la CNMV, que son públicas, con las que se puede conocer las decisiones que se están tomando y cómo pueden éstas afectar a sus acciones. Además, los administradores deben disponer de autorización de la junta para comprar autocartera. Las acciones que pasan a formar parte de este apartado no tienen derechos económicos ni políticos y el máximo tiempo que pueden estar en esa situación, sin venderse o utilizarse para los fines con los que se adquirieron, es de tres años, explica Amelia Sánchez. Las empresas que incumplan la normativa están sujetas a sanciones, que se han incrementado en los últimos años.

Carnaza para cebar los bonus

Las acciones propias también forman parte de la retribución de administradores, alta dirección y empleados. A lo largo de 2018 diecinueve de las treinta compañías con autocartera del Ibex 35 destinaron una parte de ésta para la cobertura de planes retributivos consistentes en la entrega de acciones a directivos y empleados, según datos de BME.

Para Javier del Amo, director del Máster en Bolsa del IEB, “es una práctica habitual especialmente en los mercados anglosajones y, de alguna forma, tratan de vincular al ejecutivo tanto en el tiempo, dado que generalmente no se pueden vender durante un periodo, como en el hecho de que a priori tiene sentido pensar que un ejecutivo que es al mismo tiempo accionista tendría una ligazón más fuerte con la marcha de la empresa”.

Respecto a los incentivos a directivos con la autocartera de la compañía, al consejero de Anattea Gestión, Luis Benguerel, le parece una buena estrategia siempre que no fije a corto plazo, ya que “muchas veces el gestor está más pendiente de la evolución de las acciones que de gestionar la compañía”.