El optimismo cala entre los inversores

La confianza de los ahorradores vuelve a niveles previos a la crisis, según JP Morgan AM

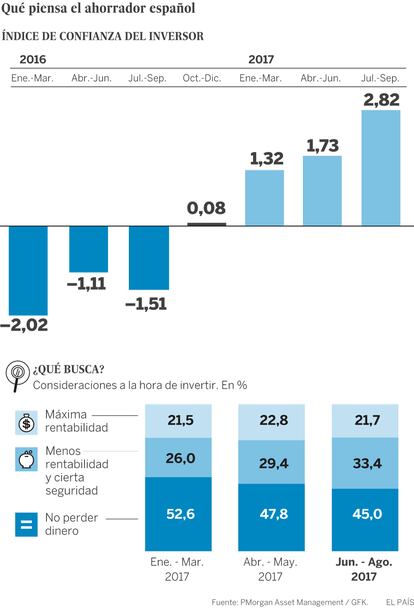

La mejora de la situación económica ha insuflado un gran optimismo entre los inversores españoles. La última oleada de la encuesta que elabora JP Morgan Asset Management, y que publica en exclusiva EL PAÍS, certifica la renovada fe de los españoles con respecto al potencial de los mercados financieros. El índice que mide la confianza de los ahorradores subió desde los 1,73 puntos del trimestre anterior hasta 2,82 puntos. Se trata del nivel más alto desde comienzos de 2008, junto antes de que se empezaran a notar los primeros latigazos de la crisis.

Este resultado es fruto de una encuesta que se realizó entre el mes de julio y la primera quincena de septiembre. Es decir, no recoge el impacto que ha causado la crisis de Cataluña en la percepción de riesgo de los inversores.

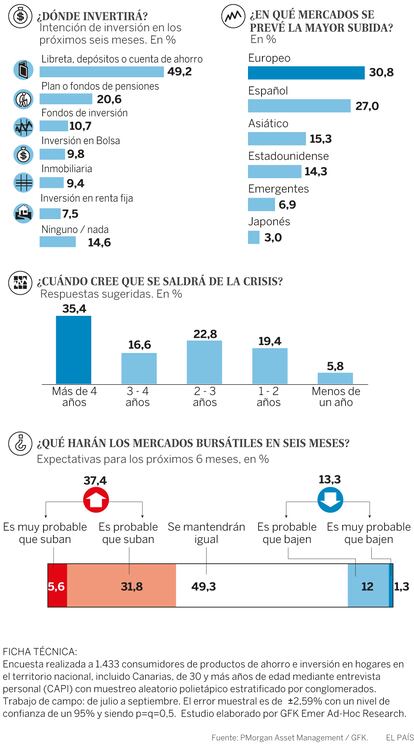

A la pregunta de qué espera que hagan las Bolsas en los próximos seis meses, el 37,4% de los ahorradores dijo que "probable" o "muy probable" ver subidas en los índices. Este grupo representaba solo el 32,1% del total de las respuestas en la oleada anterior. Las razones más mentadas por los optimistas para basar su predicción de subidas adicionales en las Bolsas son que "existe una mejoría de la situación actual" y que "Europa se está estabilizando".

El 49,3% manifiesta en esta oleada que las cotizaciones se mantendrán sin grandes cambios en el próximo trimestre, mientras que los pesimistas — dan alta probabilidad a que los mercados caigan— son el 13,3% del total (en los peores momentos de la crisis su peso llegó a superar el 52%).

La renta variable europea se mantiene como la primera opción entre los mercados que los inversores consideran que guardan mayor potencial. En segundo lugar, señalan a la renta variable española, mientras que las acciones asiáticas superan a las estadounidenses como la tercera opción.

El mayor apetito por el riesgo de los ahorradores españoles también queda patente en la respuesta que dan acerca de qué es lo que más valoran a la hora de invertir. Desde hace año y medio crece de forma paulatina el grupo de personas que asegura que su principal objetivo es lograr "la máxima rentabilidad", y ya representan el 21,7% del total. Para el 33,4% su objetivo es menos rentabilidad a cambio de cierta seguridad, mientras que el 45% se conforma con "no perder dinero".

El paulatino gusto por el riesgo en las carteras también tiene su reflejo en los productos de inversión favoritos de los españoles. En esta oleada los que aseguran que adquirirán un depósito o abrirán una cuenta suponen el 49,2%, un peso muy parecido al trimestre anterior. Los inversores que comprarán participaciones de un fondo de inversión crecen del 8,7% al 10,7%. En menos de un año se han multiplicado por tres los ahorradores que aseguran que invertirán de forma directa en la Bolsa (ya son el 9,8% del total), y los que adquirirán un bien inmobiliario (suponen el 9,4% cuando hace solo año y medio eran el 2,1%).

Al margen de la crisis catalana

La crisis en Cataluña no ha cambiado la visión que tienen sobre España desde JP Morgan Asset Management. "Nosotros analizamos activo por activo. La rentabilidad de una cartera a largo plazo te la van a dar los fundamentales de las compañías, no la geopolítica. En nuestros fondos no hemos hecho ningún cambio por los últimos acontecimientos", asegura Manuel Arroyo, director de inversiones de la gestora estadounidense.

Por lo que se refiere a la visión de mercado de JP Morgan AM, ésta no ha cambiado mucho respecto a trimestres anteriores. Es decir, prefieren los activos de riesgo (acciones, deuda corporativa) frente a la renta fija pública. La razón es sencilla: quieren aprovecharse de un entorno de crecimiento económico mundial. "Por primera vez en mucho tiempo, estamos viendo un crecimiento sincronizado en las principales áreas económicas del mundo. Es cierto que EE UU ha entrado en una fase madura de su ciclo, pero eso no quiere decir que vaya a entrar pronto en recesión", argumenta Arroyo.

Otro argumento de peso para apostar por la renta variable tiene que ver con un entorno de liquidez todavía muy abundante, debido a las políticas monetarias de los bancos centrales. "La Reserva Federal ha empezado ya a retirar dinero del sistema, pero los estímulos son todavía suficientes. Además, creemos que continuará así bastante tiempo porque no se está generando inflación".

En este contexto, JP Morgan AM sobrepondera todos aquellos sectores empresariales que se beneficien del ciclo económico expansivo que estamos viviendo. "En nuestras carteras hay presencia del sector financiero ya que los márgenes del sector se tienen que beneficiar cuando la curva de tipos cambie".

Sobre la firma